Bien connu pour son usage en immobilier (financement à crédit d’un bien à usage de résidence principale, secondaire, ou pour la réalisation d’un investissement locatif ou autre…), le levier du crédit peut en réalité être exercé sur un champ beaucoup plus large. Ainsi, au-délà de la solution du crédit immobilier, d’autres solutions existent, moins connues, comme le refinancement de compte courant d’associés pour les personnes morales.

Quel environnement pour le crédit immobilier ?

DURÉES DE CRÉDIT ALLONGÉES, MÉCANISME NÉCESSAIRE D’ABSORPTION DE LA HAUSSE DES PRIX IMMOBILIERS

En janvier 2022, la durée moyenne des prêts s’est établie à 242 mois (légèrement supérieur à 20 ans). Elle n’a jamais été aussi élevée : 13.6 ans en 2001 (163 mois), 20.2 ans vingt années plus tard.

Cela permet d’absorber en partie les conséquences de la hausse des prix des logements, à défaut, les capacités d’endettement au crédit d’une part non négligeable des candidats à l’accession à la propriété et des investisseurs dans le locatif pourraient réduire significativement.

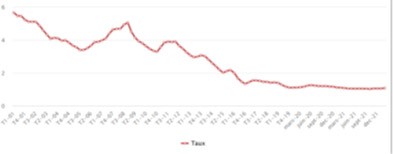

DES TAUX EN ÉVOLUTION MAIS TOUJOURS BAS ET INFÉRIEURS À L’INFLATION²

Avec la persistance de l’inflation3, les établissements bancaires ajustent leurs taux d’intérêt à la hausse mais de façon modérée. Ils demeurent à des niveaux très favorables.

Taux moyen en Avril 2022 : 1,25 % sur 15 ans ; 1,45 % sur 20 ans ; 1,65% sur 25 ans)4

Taux moyen en Déc. 2021 : 0,93 % sur 15 ans ; 1,10 % sur 20 ans ; 1,30 % sur 25 ans)4

À noter que les taux de crédit présentés ici sont ceux pour l’acquisition de biens immobiliers classiques et que les conditions de taux peuvent varier en fonction du sous-jacent financé (SCPI, nue-propriété…).

Cela limite les conséquences du durcissement des conditions d’octroi des crédits aux particuliers imposé par les autorités françaises de contrôle des banques.

LES TAUX DES CRÉDITS IMMOBILIERS (EN %) ENSEMBLE DES MARCHÉS

Source : L’observatoire Crédit Logement / CSA

L’environnement réglementaire du crédit

Depuis le 1er janvier 2022, les banques, sous peine de sanctions, doivent désormais respecter les règles fixées par le Haut Conseil de stabilité financière

(HCSF) en matière d’octroi de crédit immobilier. Les nouvelles normes HCSF :

- Le taux d’endettement des emprunteurs ne doit plus dépasser 35 %, assurance emprunteur comprise.

- La durée d’attribution d’un crédit est limitée à 25 ans. Certaines prolongations de deux ans peuvent exceptionnellement être accordées.1

- À chaque trimestre, une tolérance est accordée pour 20 % des dossiers financés si la banque peut justifier d’un dossier particulièrement sécurisé.

Toutes ces nouvelles règlementations rendent les conditions d’accession au crédit plus strictes, l’accompagnement d’un expert du crédit immobilier se révèle donc toujours plus essentiel pour mener à bien son projet d’acquisition immobilière.

1 via un différé de remboursement pour tous les projets d’un achat en VEFA, d’une construction ou d’une acquisition dans l’ancien (selon certaines conditions de montant de travaux).

2 Source : L’Observatoire Crédit Logement / CSA Tableau de bord Janvier 2022

3 Dans un « scénario dégradé », la hausse des prix en 2022 pourrait atteindre 4,4 % – Source Banque de France. L’inflation s’établit en 2021 à +1,6 %, après +0,5 % en 2020 et +1,1 % en 2019 – Source INSEE.

4 Source : vousfinancer

Développez votre patrimoine grâce à l’acquisition de parts de SCPI à crédit

Avec un taux de rendement moyen en 2021 de 4,75 %, l’acquisition de parts de SCPI à crédit est un type d’investissement particulièrement pertinent pour se constituer un patrimoine immobilier diversifié avec un effort de trésorerie très maîtrisé.

> Offre financement à crédit

Pour qui ?

- Personnes physiques

- Personnes morales

- Résidents français

- Non-résidents

Pour quel montant ?

- À partir de 50 000 € jusqu’à 300 000 € pour nos offres classiques

- Au-delà de 300 000 € grâce à notre offre de financement VIP

Dans quelles conditions ?

- Offre exclusive

- Simplicité et rapidité de mise en oeuvre

- 0 contrepartie bancaire

- 25 SCPI finançables

- Détention en pleine propriété ou en nue-propriété

Au-delà du financement de parts de SCPI, nous proposons l’accès à une offre de crédit large avec plusieurs solutions de financement adaptées à différents profils et stratégie d’investissement : Résidence principale, résidence secondaire, investissement locatif (Pinel, Location meublée…) investissement de défiscalisation (déficit foncier, Malraux, monument historique…), acquisition en nue-propriété…

Rachat de prêt, financement de locaux professionnels, LBO, financement compte courant d’associés (CCA)…

Focus sur notre gamme SCPI

Une société civile de placement immobilier (SCPI) est un véhicule de placement collectif dont l’objectif est d’acquérir et de gérer un patrimoine immobilier diversifié en matière de nature des actifs détenus (bureaux, plateformes logistiques, actifs de santé…) ainsi qu’au regard des emplacements de ces actifs (Paris, IDF, région, Allemagne, Europe…).

Notre groupe met à votre disposition une offre sélectionnée avec soin de 20 SCPI réparties au sein d’une dizaine de sociétés de gestion différentes. Cette offre vous permet en fonction de votre profil (sécuritaire, dynamique…) et de vos souhaits, d’adapter votre exposition à certains secteurs (investissements socialement responsables, durables…).

Nous faisons évoluer notre offre de SCPI en fonction de nos analyses de ces véhicules sur la durée et surtout de nos convictions au fil des variations du contexte macro-économique. En effet, il convient aujourd’hui de se protéger tant des aléas que subiront certaines classes d’actifs que de profiter d’opportunités offertes par ce contexte inédit.

5 Taux moyen de la gamme Crystal Expert & Finance en 2021

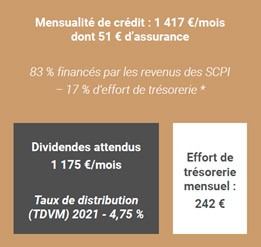

> Découvrez un exemple d’investissement de SCPI à crédit

Souscription de 3 SCPI à crédit pour un montant de 296 850 €

Crédit amortissable de 300 000 € frais inclus (nantissement des parts 350 € x 3 + dossier bancaire 600 € + 0,50 % frais de courtage 1 500 €)

* Taux de crédit fixe 2,40 % sur 25 ans dont 6 mois de franchise totale + taux moyen assurance emprunteur 0,20 %. Calculs hors fiscalité, hors déduction des intérêts d’emprunt. Les performances passées ne préjugent pas des performances futures.

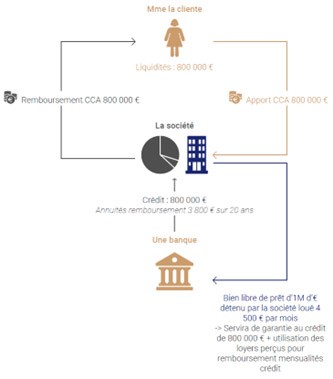

Optimisez votre patrimoine via le financement en compte courant d’associés (CCA)

Lors de la création d’une société, en règle générale, les associés vont effectuer des apports en compte courant d’associés (CCA), afin de réaliser des investissements, consolider les apports de la société…

En refinançant au moyen d’un emprunt bancaire le CCA, l’associé récupère ses capitaux et génère de nouvelles liquidités.

> Exemple

Une société détient un bien d’une valeur de 1 000 000 € libre de prêt, loué 4 500 € par mois. Ce qui nous permettra d’effectuer le montage suivant :

- Prêt de 800 000 € garanti sur ce bien soit une charge de 3 800 € sur 20 ans

- La charge de prêt sera intégralement remboursée par la location

Une fois le prêt mis en place, l’associé récupèrera ses fonds, soit 800 000 € qu’il pourra mettre au profit d’une nouvelle stratégie d’investissement.

Le crédit est donc autant un instrument de développement que d’optimisation de votre patrimoine, contactez-nous pour découvrir comment mettre notre offre de financement au profit de vos projets.

Découvrez la sélection Pierres by Crystal – La plateforme Immobilier-Crédit dédiée du groupe Crystal sur www.pierresbycrystal.com

Pour plus d’informations, n’hésitez pas à nous contacter par mail à l’adresse contact@groupe-crystal.com